ФНС автоматически находит расхождения в декларационной отчетности по НДС, и требует дать пояснения. Ответить на запрос контролирующего органа нужно в "цифре" на специальном шаблоне. Срок – 5 рабочих дней. За нарушение - штраф. В статье - топ-10 образцов с ответами на самые популярные и сложные запросы ИФНС по НДС на 2025 год.

- 1. ФНС проверяет документы по НДС по новым правилам в 2025 году

- 2. Формат ответа на требование по НДС в 2025 году

- 2.1 Как заполнить

- 2.2 Какие документы приложить

- 3. Срок ответа на требование по НДС

- 4. Топ-10 образцов пояснений в ответ на требование по НДС в 2025 году

- 4.1 Несоблюдение контрольных позиций

- 4.2 Снижение фискальной нагрузки

- 4.3 Требования по вычетам НДС

- 4.4 "Кодовые" ошибки в декларационной отчетности по НДС

- 4.5 Иные отклонения налоговой отчетности

ФНС проверяет документы по НДС по новым правилам в 2025 году

Контроль над полнотой и правильностью уплаты налога на добавленную стоимость – одна из основных задач Федеральной налоговой службы. В 2025 году ревизионные мероприятия по выявлению нарушений в части исчисления НДС значительно усовершенствовали. Теперь ИФНС контролирует декларационную отчетность по новой риск - ориентированной модели камеральных проверок.

Новый формат контрольных мероприятий по НДС предусматривает:

- Сверку показателей декларации по контрольным соотношениям (внутриформенный контроль).

- Сравнение показателей декларационной отчетности и других расчетов налогоплательщика, за период три календарных года (межформенный контроль).

- Проверка соответствия показателей налогоплательщика и данных, имеющихся в налоговом органе (встречные ревизии).

Вся контрольно-ревизионная процедура осуществляется в автоматическом порядке. Специальная программа сравнивает фискальные показатели. При выявлении расхождений в декларационной отчетности по налогу на добавочную стоимость, программа автоматически рассылает требование о даче разъяснений.

Требование о даче пояснений НДФЛ направят, если будут выявлены следующие факты:

- ошибки в заполнении декларационной документации;

- противоречия данных налогоплательщика и сведений в базе ФНС;

- подача уточненной декларации, где уменьшена сумма фискального обязательства к уплате;

- "убыточная" отчетность (декларация, где плательщик заявляет убыток).

Если не ответить на запрос уполномоченного контролирующего ведомства, компанию непременно оштрафуют. А еще налоговики могут инициировать внеплановую выездную ревизию. И если на проверке выявят подлог документов, могут начать уголовное преследование. Напомню, что с декабря 2024 года за предоставление фиктивной документации по налогу на добавочную стоимость введена уголовная ответственность. Максимальный объем наказания предусматривает до 7 лет лишения свободы с конфискацией доходов, полученных за последние 5 лет.

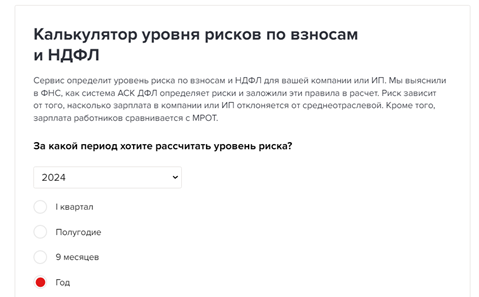

Важно! Помимо НДС, налоговики дотошно отслеживают риски по уплате зарплатных налогов и взносов. Специальный онлайн сервис от Системы Главбух поможет самостоятельно проверить компанию и оценить, грозит ли вашей компании углубленная проверка по НДФЛ и страховым взносам.

Формат ответа на требование по НДС в 2025 году

Уполномоченное фискальное ведомство вправе запрашивать пояснения по любым формам налоговой отчетности и документации. Ответы на такие запросы составляют в произвольном виде по всем налогам, кроме НДС.

Важно! Для налога на добавленную стоимость предусмотрен исключено электронный формат документообмена с ИФНС. Бумажные отчеты и пояснения не примут (есть минимальные исключения). За нарушение формата подачи предусмотрены санкции.

Итак, если получили запрос о даче пояснений по декларационной отчетности НДС, подготовьте электронные разъяснения в специальном формате ХML, который регламентирован приказом ФНС от 16.12.2016 № ММВ-7-15/682@. Информацию, раскрывающую суть и причины выявленных отклонений, расшифруйте в соответствующих полях таблиц 4.1–4.68 стандартизированного цифрового шаблона.

Как заполнить

Для заполнения пояснений в налоговую в ответ на требования по НДС в 2025 году можно использовать:

- специализированные бухгалтерские программы, в которых подключен специальный модуль отправки отчетности в цифре;

- приложения и сервисы, предоставленные спецоператорами ЭДО (это софт, который используете для отправки расчетов и деклараций в уполномоченный контролирующий орган);

- бесплатную программу "Налогоплательщик ЮЛ", которую можно скачать с официального сайта ФНС.

Если у компании нет обязанности подавать декларационную отчетность в цифровом формате, то она вправе подать документы и пояснения на бумажном носителе.

Какие документы приложить

Все зависит от содержания и причины отклонений, выявленных при контрольно-ревизионных мероприятиях ФНС:

Если это арифметическая или форматная ошибка в данных декларации, потребуется подготовить и сдать уточненный отчет. Его составляйте по форме и формату, действующем в отчетном периоде, отчетность за который необходимо пояснить (скорректировать).

Если же ошибок в отчетности нет, то нужно разъяснить причины выявленных отклонений. В таком случае подают пояснения в цифре (формат из приказа ФНС от 16.12.2016 № ММВ-7-15/682@).

К ответу на требование можно приложить документы, которые подтвердят правомерность исчислений налога. Например, это могут быть контракты с контрагентами, допсоглашения к договору по сделке, счета-фактуры, транспортные накладные и так далее.

Срок ответа на требование по НДС

Требование о даче разъяснений ИФНС отправит в электронном виде. Налогоплательщик должен направить ответное сообщение, подтверждающее факт получения запроса, также в электронном виде. Именно с этого момента начинает течь срок дачи пояснений на требование по НДС.

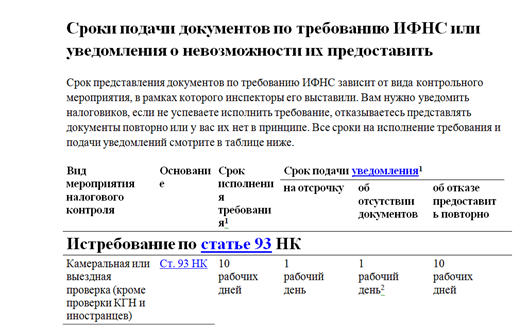

В 2025 году срок подачи пояснение не изменился. Он составляет ровно пять рабочих дней с момента получения запроса от уполномоченного фискального органа (ст. 88 НК РФ). Получить отсрочку, как с требованием о предоставлении подтверждающей документации, в данном случае нельзя (ст. 93 НК РФ).

Важно! Подготовьте и отправьте электронные пояснения по НДС в течение 5 рабочих дней с момента получения требования. Если опоздаете, придется заплатить штраф 5 000 рублей, или 20 000 рублей, если нарушите срок повторно.

Подготовили универсальную шпаргалку со сроками подачи документов по требованию ИФНС или уведомления о невозможности их предоставить. Скачайте и используйте в работе по взаимодействию с налоговой службой, чтобы зашиться от претензий и санкций:

Топ-10 образцов пояснений в ответ на требование по НДС в 2025 году

Если при проверке декларационной отчетности по добавочному налогу найдены ошибки и отклонения, контролирующий инспектор направит требование об исправлении ошибок или даче разъяснений. В ответ на запрос инспектора дайте пояснения в электронном виде. Детализируйте только ту информацию, которую инспекторы запросили в требовании о представлении пояснений (п. 3, 6 ст. 88 НК РФ).

Самые популярные запросы от контролирующего ведомства в 2025 году таковы:

- Несоблюдение контрольных позиций (соотношений), регламентированных ФНС.

- Снижение фискальной нагрузки.

- Применение льгот и вычетов по добавочным обязательствам.

- "Кодовые" ошибки в декларационной отчетности по НДС.

- Расхождения с иными форматами налоговой отчетности и документации.

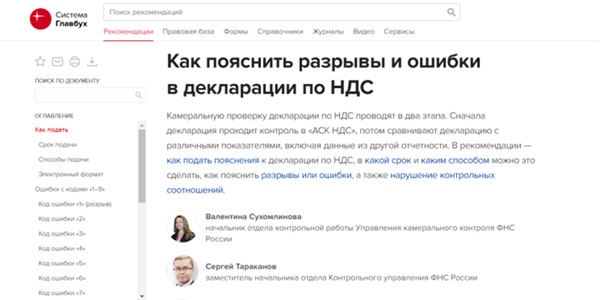

Детальные инструкции и образцы составления пояснений на требование по НДС подготовили эксперты Системы Главбух. Смотрите, как правильно подготовить и сдать ответы, чтобы минимизировать риски претензий и санкций со стороны ФНС:

Далее приведем актуальные образцы пояснений для самых популярных запросов от ИФНС по налогу на добавленную стоимость в 2025 году.

Несоблюдение контрольных позиций

Практически для любого формата фискальной отчетности ФНС разрабатывает и утверждает контрольные точки – соотношения показателей для внутриформенного контроля. Если соотношения по контролируемым позициям не выполняются, значит, где закралась ошибка. Ее нужно исправить или разъяснить причину.

Для декларационной документации по НДС контрольные точки доведены положениями письма ФНС от 05.02.2025 № СД-4-3/1064@. Их применяйте к новой форме декларации, которая действует, начиная с отчетности за первый квартал 2025 года.

Все про изменения в налоговой и страховой отчетности на 2025 год в рекомендации Системы Главбух.

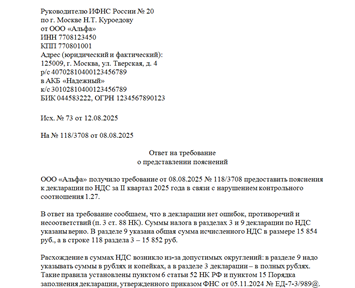

Например, нарушили КС 1.27 из-за допустимых округлений показателей раздела 3 и 9 в декларационном шаблоне. Такое отклонение может возникнуть при арифметическом округлении сумм. В частности, значения разд.3 нужно фиксировать в полных рублях, а в разд. 9, наоборот, с детализацией до рублей и копеек. Поэтому может получиться отклонение.

Если ФНС требует пояснить такой характер отклонения от контрольных точек 1.27, поясните, что ошибки в отчетной документации нет. А разница появилась из-за округления.

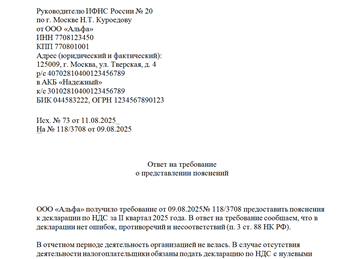

Образец №1: пояснение о нарушении КС 1.27 из-за допустимых округлений показателей раздела 3 и 9

К ответу на требование по НДС приложите выписку из книги продаж с итоговой суммой исчисленного добавочного сбора.

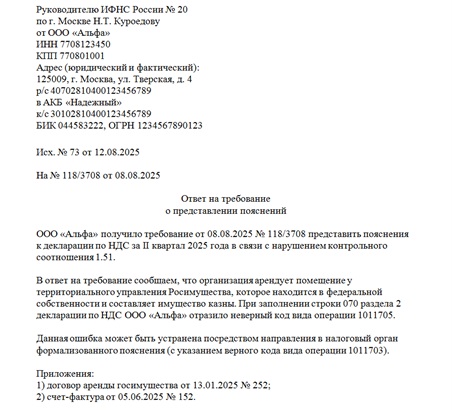

Другой пример, не соблюли КС 1.51, и зафиксировали в разделе 2 по строке 070 неверный код операции. В этой позиции декларационной документации обычно указывают комбинацию кода операции – 1011703. Если привели в этом поле другой шифр, ФНС запросит пояснения. В ответе укажите, что допустили ошибку в комбинации. Подавать уточненный отчет не обязательно.

Образец №2: пояснение о нарушении КС 1.51 - неверный код операции в разделе 2 по строке 070

Снижение фискальной нагрузки

Спад фискальной нагрузки у налогоплательщика – не всегда ошибка или отклонение от среднеотраслевых показателей. Причин для такой ситуации может быть несколько, и уточнять декларацию по НДС не обязательно.

Определите факторы, из-за которых сумма платежей в бюджет стала ниже средневзвешенных показателей. Например, это могут быть такие обстоятельства:

- рост закупочных цен на сырье, материалы, оборудование;

- снижение объема реализации из-за появления сильных более конкурентов или уменьшения объема производства в связи с реконструкцией;

- обновление ассортимента, внедрение нового продукта;

- иное.

В ответном сообщении укажите причину, дополнительно укажите, что компания принимает меры по восстановлению фискальной нагрузки по НДС в ближайшем будущем. Например, уже ищите новых поставщиков с более низкими ценами на сырье.

Образец №3: пояснение о снижении фискальной нагрузки

К уведомлению можно приложить копию бизнес-плана, а также план маркетинговой политики.

Требования по вычетам НДС

Практически каждый плательщик налога на добавочную стоимость может претендовать на получение фискальных льгот и вычетов. Суммы, уменьшающие размер добавочного обязательства к уплате в бюджет, подлежат отражению в декларационной отчетности.

Если налогоплательщик заявил в декларации по НДС суммы льгот и вычетов, контролирующее ведомство имеет полное право истребовать пояснения и документы, подтверждающие законность применения этих льгот. Такие требования закреплены положениями статьи 88 НК РФ. Обратите внимание, что простая регистрация вычета в отчете еще не является основанием для подачи пояснений.

Обычно ФНС требует разъяснить исключительные ситуации. Когда получили запрос, проверьте, соблюдены ли все условия для законного применения фискальной льготы. Подробнее о правилах 2025 года читайте в Системе Главбух.

Актуальные образцы пояснений по вычетам НДС в декларации можно скачать бесплатно:

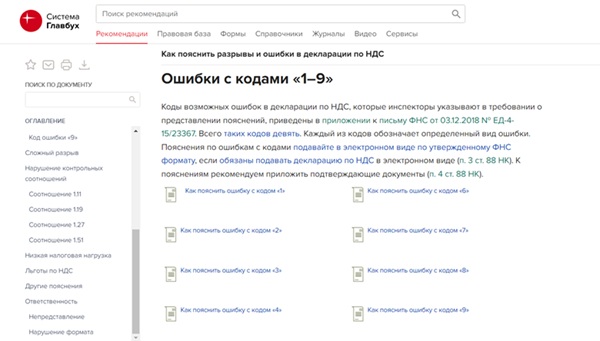

"Кодовые" ошибки в декларационной отчетности по НДС

Для отдельных видов расхождений ФНС предусмотрела специальный кодификатор. То есть, конкретный код соответствует определенной категории ошибок, возникающих при формировании декларационной отчетности по добавочному налогу. Всего введено девять кодов, их комбинации и содержание отклонения приведены в приложении к письму ФНС от 03.12.2018 № ЕД-4-15/23367.

Например, код 1 свидетельствует о расхождении между данными налогоплательщика и его контрагентами. Когда отчет продавца отклоняется от отчетности покупателя. Обычно такую ошибку называют "разрыв".

К примеру, если ФНС требует пояснить код ошибки "6", значит, в отчетности вы заявили на льготу по счету-фактуре, который был оформлен более трех лет назад. Ведь срок для предъявления права на вычет превышен, такое отклонение придется пояснить в стандартном порядке.

Образец №8. Пояснения для специальных кодов ошибок в декларации по НДС на 2025 год:

К пояснениям необходимо приложить документы, которые станут подтверждением отсутствия ошибок. Например. Это выписки из книги покупок или продаж, счета-фактуры и так далее. В отдельных случаях потребуется направить уточненную декларации, как ее заполнить по новым правилам в 2025 году – подробности в специальной подборке статей Системы Главбух.

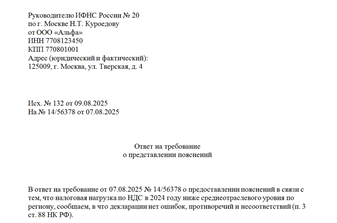

Иные отклонения налоговой отчетности

При подаче нулевого декларационного отчета по НДС налоговики потребуют пояснить причину отсутствия показателей в электронном формате. В ответном сообщении сначала пропишите, что в отчетности нет ошибок и несоответствий. Затем поясните причины, по которым был сформирован нулевой отчет. Например, если фирма приостановила бизнес в отчетном квартале и облагаемых операций не вела.

Обязательно дополнит пояснением, что даже в случае отсутствия деятельности налогоплательщики обязаны подать декларацию по НДС с нулевыми показателями либо упрощенную декларацию (п. 2 ст. 80, п. 5 ст. 174 НК, письмо Минфина от 28.06.2018 № 03-11-11/44580).

Образец №9:

Другая ситуация, когда выручка в декларационной отчетности по НДС не совпадает с данными бухучета. Например, по причине наличия необлагаемых операций.

Поясните, что в отчете нет ошибок и отклонений. Расхождение в выручке вызвано тем, что ведете не облагаемые НДС операции. Такие операции указаны в разделе 7 декларации по НДС. Приложите к ответному сообщению дополнительные документы:

- договор поставки;

- первичные документы.

Образец №10:

Вообще ситуации, которые уполномоченное фискальное потребует пояснить в декларационной отчетности по НДС, бывают разные. Используйте в работе готовые образцы пояснений и рекомендации по их составлению. Эксперты Системы Главбух оставили универсальную шпаргалку по самым распространенным отклонениям в отчетности.