После реформы 2025 подоходный налог придется удерживать по разным ставкам. Процент будет зависеть от статуса физика, вида дохода и полученной суммы. Рассказываем, как применять ставки 13%, 15%, 18%, 20%, 22% НДФЛ в 2025 году.

- 1. Прогрессивная шкала НДФЛ: глобальные изменения с 2025 года

- 2. Ставки НДФЛ к доходам резидентов в 2025 году

- 2.1 База №1. Зарплата и поступления от бизнеса

- 2.1.1 13 процентов

- 2.1.2 15 процентов

- 2.1.3 18 процентов

- 2.1.4 20 процентов

- 2.1.5 22 процента

- 2.2 Шпаргалка: новая шкала НДФЛ 2025

- 2.3 Пример из практики

- 2.4 База №2. Северные надбавки и выплаты СВО

- 2.5 База №3.Дивиденды и проценты по вкладам

- 3. Ставки НДФЛ к доходам нерезидентов и дистанционных работников в 2025 году

- 4. Таблица: ставки НДФЛ в 2025 году: 13%, 15%, 18%, 20%, 22% и другие

Прогрессивная шкала НДФЛ: глобальные изменения с 2025 года

Положениями Федерального закона №176-ФЗ, который Владимир Владимирович Путин подписал 12 июля 2024 года, регламентированы ключевые изменения в действующую налоговую систему Российской Федерации. В частности, фискальная реформация предусматривает принципиально новый порядок налогообложения доходных поступлений российских граждан.

С 1 января 2025 года удерживать НДФЛ нужно с учетом следующих особенностей:

- Статус. Основной регламент налогообложения будет зависеть от фискального статуса физика (налогоплательщика). Налоговому агенту, как и прежде, придется определять, является ли его работник (иной получатель денег) резидентом или нет. Для этого отслеживается факт пребывания в нашей стране за последние 12 следующих подряд месяцев. Чтобы физика признали резидентом в России нужно пробыть минимум 183 дня из этих 12 месяцев. А вот гражданство для российского резидентства, как и ранее, принципиально не имеет никакого значения. Подробная инструкция по теме в Системе Главбух.

- Доходные суммы резидента. Когда физик имеет российское резидентство, его доходы будут облагать по новым правилам. Все выплаты в пользу физического лица придется разбивать на три новые облагаемые базы:

- в первую (основную) включайте зарплату, отпускные, больничные пособия, премии и прочие выплаты по трудовому договору. Также в основной базе учитываются суммы, заработанные в рамках ведения бизнеса и вознаграждения по ДГПХ;

- во вторую базу относите денежное довольствие и выплаты гражданам-участникам "Специальной военной операции", а также "северные" надбавки и коэффициенты. Причем последний вид выплат в пользу сотрудников придется исчислять отдельно от стандартного трудового заработка. Несмотря на то, что северные доплаты являются частью зарплаты, их облагают НДФЛ в особом порядке;

- в третьей базе учитывайте дивидендные доходные поступления в пользу физлица, процентные зачисления от размещения вкладов и депозитов, заработок на ценных бумагах и прочие аналогичные категории поступлений.

- Процентные ставки. К каждой из трех налоговых баз фискального резидента будет применяться новая модель прогрессивного обложения по НДФЛ в 2025 году. Простыми словами, для каждой базы в НК РФ установлены разные налоговые шкалы, которые отличаются ставками и ограничениями по суммам заработанного или полученного дохода. Например, для трудового заработка физика (основная база) будет актуальна пятиступенчатая прогрессивная шкала с процентными ставками НДФЛ в 2025 году: 13%, 15%, 18%, 20%, 22%.

- Доход нерезидента. Ставка НДФЛ для физиков, не имеющих российского резидентства, тоже изменилась. Это актуально для лиц, которые получают в России выплаты, связанные с осуществлением трудовой жизнедеятельности. Также поправки коснулись и дистанционных работников, не зависимо от их статуса. В частности, с 2025 года для заработка трудовых мигрантов и персонала на дистанте применяют пятиуровневую модель процентных ставок подоходного налога в размере: 13%, 15%, 18%, 20%, 22%. А вот правила фискального обременения прочих видов доходов физика-нерезидента остались прежними.

Разбираемся в особенностях налогообложения доходных поступлений россиян после фискальной реформации с 1 января 2025 года. Когда и как применять новые ставки НДФЛ в 2025 году: 13%, 15%, 18%, 20%, 22% - все нюансы в статье. Актуальную таблицу со ставками НДФЛ 2025 можно скачать бесплатно.

Минфин не планирует изменяться новую прогрессивную ставку НДФЛ. В ведомство поступило предложение РСПП о ежегодном повышении лимита для применения ставков НДФЛ. Например, по проекту РСПП в 2026 году платить НДФЛ по ставке 15% надо с дохода свыше 2,616 млн руб., а 22% — с доходов свыше 54,5 млн руб. Но Минфин отказался от такого предложения и отметил, что любые изменения по НДФЛ будут производится не ранее, чем через 3 года и после тщательного анализа.

Читайте также: расчет материальной выгоды и НДФЛ

Ставки НДФЛ к доходам резидентов в 2025 году

Наличие или отсутствие российского фискального резидентства для человека напрямую влияет на регламент налогообложения его заработка и иных сумм. Так вот, когда такой статус есть, заработанные денежные средства гражданина облагают по более щадящей модели. А еще у физика появляется право на применение налоговых льгот и вычетов.

Важно! Размеры и условия применения фискальных вычетов по подоходному налогу изменили с 1 января 2025 года. Например, удвоили отдельные виды детских льгот, а также повысили ограничительные лимиты, в пределах которых можно оформить вычет. Кроме того, ввели новый вид льгот для граждан. Подробнее о новых вычетах и правилах их применения в 2025 году рассказали эксперты Системы Главбух.

Все облагаемые деньги, перечисленные (выданные) в пользу физика, с 1 января 2025 года необходимо делить по виду дохода на три отдельные категории. Причем каждая из трех новых категорий доходных поступлений будет формировать обособленную налоговую базу по подоходному налогу. И к каждой новой базе будет применяться особая модель ставок по НДФЛ 2025. Новые принципы обложения для россиян раскрыли далее.

База №1. Зарплата и поступления от бизнеса

Основная база для подоходного налога представляет собой перечень самых популярных видов доходных сумм, перечисляемых в пользу физических лиц. В частности, в структуру таких доходов с 1 января 2025 года следует включать:

- Заработная плата, в том числе должностной оклад или ставка заработной платы. А также компенсационные и стимулирующие виды надбавок, доплат и прибавок. Также в трудовые деньги следует учитывать и премии, хоть разовые, хоть регулярные, за качество или по итогам отчетного периода. А вот "северные" надбавки в расчете не учитывайте.

- Отпускные суммы, начисленные за основной и дополнительный отдых работника, предусмотренный положениями трудового договора или нормами действующего законодательства.

- Пособия по временной нетрудоспособности, кроме декретных выплат (больничный по БиР и пособия на детей). Причем обязательства по новым прогрессивным ставкам будут удерживать не только с суммы пособия, которое выплачивает работодатель. Доля выплат от Социального фонда будет также обложена подоходным налогом, причем по новым ставкам.

- Вознаграждения физиков, выплачиваемые в рамках гражданско-правовых отношений. Речь идет о суммах, которые заказчик оплачивает физику за оказание услуг, выполнение работ, подряд, авторский заказ и прочие виды работ, осуществляемых по договору гражданско-правового характера. Обратите внимание, что деньги от продажи имущества физлица по гражданскому договору в данную базу не включают.

- Заработок и поступления от предпринимательской деятельности частных бизнесменов, которые не применяют специальные режимы обложения для бизнеса. Речь идет о заработке ИП на ОСНО. Если же коммерсант перешел на льготный спецрежим (УСНО, АВТОУСНО, патент, сельхозналог, НПД) то подоходный налог с доходов от бизнеса он не платит.

Также в состав ключевой базы по подоходному налогу нужно включать иные категории выплат физика, которые поименованы п. 2.1 ст. 210, п. 1 ст. 224 НК РФ, подп. «а» п. 23, подп. «а» п. 36 ст. 2 Закона от 12.07.2024 № 176-ФЗ. Например, это выигрыши участников азартных игр и лотерей.

В отношении основной налоговой базы физика с 1 января 2025 года применяется новая пятиступенчатая прогрессивная модель фискального обременения. Простыми словами, к поименованным выше суммам устанавливается пять обособленных ставок сбора, которые действуют при достижении доходного ограничителя.

Раньше к основной базе применяли всего две ставки 13 и 15 процентов. Повышенная начинала действовать, когда заработок физика превысил 5,0 млн. рублей с начала года. После налоговой реформации ставок НДФЛ – пять: 13%, 15%, 18%, 20%, 22%. Как их применять, рассказываем подробнее.

13 процентов

Это стандартный минимальный тариф подоходного налога, который действовал и в более ранних фискальных периодах. Однако правила применения минимального процента значительно ужесточили.

С 1 января 2025 года 13 процентов будут удерживать, пока величина заработка физика с начала года не превысит 2,4 млн. рублей. Это в среднем 200,0 тысяч рублей в месяц. Если зарплата или поступления от бизнеса меньше, то новая модель прогрессивного обременения вас не коснется.

Ступень №1. 13 процентов в пределах доходных поступлений до 2,4 млн. р. – налог в размере 312,0 тыс. р.

Важно! Когда заработок человека превышает очередную ступень в прогрессивной модели обременения, повышенный тариф действует только к величине превышения. Пересчитывать налог по новой увеличенной ставке с начала года не будут.

15 процентов

Вторая ступень в фискальном обременении физиков равняется 15 процентам. Это тоже знакомое значение в исчислении подоходного сбора, но повышенная ставка устанавливается на новых условиях:

- действует, когда доходные выплаты с начала года станут больше 2,4 м.р.;

- прекращается, когда заработок станет выше 5,0 млн. р.;

- взысканный налог по 15-типроцентному тарифу не может превышать 390,0 тысяч рублей в год.

Ступень №2. 15 процентов с доходной вилки от 2,4 до 5,0 млн. р. – налог в размере 390,0 тыс. р.

18 процентов

Третья ступень в модели – принципиально новая ставка подоходного сбора с 1 января 2025 года. Ранее данный процентный тариф НДФЛ вообще не существовал в российской налоговой системе.

После реформации процент действует в отношении доходных денег, которые:

- превышают 5,0 миллионов рублей;

- но получены в пределах следующего ограничителя – 20,0 млн. рублей;

- величина сбора, исчисленного по 18-типроцентному тарифу – до 2 700 000 рублей в год.

Доходные поступления физика, при определении тарифной ставки налога, исчисляют с начала календарного года, нарастающим итогом. В расчет берут только те выплаты, которые формируют ключевую (основную) налоговую базу.

Ступень №3. 18 процентов с доходных сумм от 5,0 до 20,0 млн. р. – налог в размере 2 700,0 тыс. р.

20 процентов

В четвертую вилку процентного тарифа по подоходному налогу входит заработок, полученный сверх 20,0 млн. рублей, но не более 50,0 млн. рублей. К данному порогу ограничительного лимита с 2025 года следует применять ставку 20 процентов. Новый тариф налога актуален для тех, кто зарабатывает в месяц, более 1,67 миллионов рублей.

Максимальная величина подоходного сбора, которая может быть удержана в размере 20 процентов, составляет 6 000 000 рублей. Расчет этого показателя складывается следующим образом:

|

(50 000 000 р. |

- |

20 000 000 р.) |

* |

20 % |

= |

6 000 000 рублей |

|

Это максимальное значение соответствующей ступени обложения |

Это минимальное значение соответствующей ступени обложения |

Ступень №4. 20 процентов с облагаемых выплат от 20,0 до 50,0 млн. р. – налог в размере 6 000,0 тыс. р.

22 процента

Последняя и максимальная процентная ставка подоходного налога в новой прогрессивной модели обложения составила 22 процента. Однако это не самый высокий тариф, действующий в обложении доходных поступлений россиян. Есть ставки в 30 и даже 35 процентов.

Последняя ступень предусматривает такие условия обременения:

- устанавливается ставка сбора 22 процента;

- действует, когда заработок превысил 50,0 млн. рублей с начала года;

- актуально при среднем заработке в месяц от 4166,7 тысяч рублей;

- максимальная величина обязательства, которую можно взыскать по 20-типроцентной ставке, законом не ограничена.

Ступень №5. 22 процента с облагаемых выплат от 50,0 млн. р. – налог в размере не ограничен.

Шпаргалка: новая шкала НДФЛ 2025

В таблице привели универсальную шпаргалку с новыми актуальными значениями тарифных ставок НДФЛ из пятиступенчатой прогрессивной модели фискального обременения доходов физиков с 1 января 2025 года:

|

Правила обложения в 2025 году |

Правила, действующие до 31 декабря 2024 года |

||

|

Тариф |

Годовой заработок |

Тариф |

Годовые выплаты |

|

13% |

до 2 400 000 р. |

13 процентов |

До 5 000 000 р. |

|

15% |

от 2 400 000 до 5 000 000 р. |

15 процентов |

От 5 000 000 р. |

|

18% |

от 5 000 000 до 20 000 000 р. |

||

|

20% |

от 20 000 000 до 50 000 000 р. |

||

|

22% |

свыше 50 000 000 р. |

||

Важно! Когда доход человека превышает очередную ступень в прогрессивной модели обременения, повышенный тариф действует только к величине превышения. Пересчитывать налог по новой увеличенной ставке с начала года не допустимо.

Пример из практики

Богатая Наталья Александровна работает финансовым директором в одной из крупнейших компаний нашей страны. Ее фактический заработок, выплаченный в рамках трудового договора в 2025 году, составил 52,8 млн. рублей.

Данная величина зарплаты попадает под все пять ступеней новой прогрессивной шкалы НДФЛ 2025. Поэтому бухгалтер компании рассчитал налог с заработка финансового директора так:

- С зарплаты в пределах 2,4 млн. р. бухгалтер удержал 13% подоходного сбора. Это 312,0 тысяч рублей (2 400 000 р. * 13%).

- С выплат, превышающих 2,4 млн., но в пределах 5,0 миллионов рублей, бухгалтер исчислил и взыскал 390,0 тыс. р., из расчета: ((5 000 000 р. – 2 400 000 р.) *15%).

- С заработной платы, начисленной в пределах третьей вилки прогрессивной шкалы (от 5 до 20 миллионов), было удержано по факту ровно 2 700,0 тыс. рублей. Значение сбора бухгалтер считал так: (20 000 000 р. – 5 000 000 р.) * 18%.

- С дохода по трудовому договору, выплаченного в пределах 50,0 миллионов рублей, бухгалтер применил ставку в 20 процентов и удержал налог в размере 6,0 млн. р.. Фактический расчет был таким: (50 000 000 р. – 20 000 000 р.) * 20%.

- И наконец, к показателю выплат, превышающих 50,0 м.р., бухгалтер применил максимальный процентный тариф – 22 процента. Величина удержанного сбора составила 616,0 тысяч рублей из расчета (52 800 000 р. – 50 000 000 р.) * 22%.

- Итого сумма взысканного подоходного сбора по всем пяти ступеням составила: 10 018,0 тыс.р. (312,0 т.р. + 390,0 т.р. + 2 700,0 т.р. + 6 000,0 т.р. + 616,0 т.р.).

Смотрите, как бухгалтер компании применял новые ставки НДФЛ в 13%, 15%, 18%, 20%, 22% к зарплате финансового директора в помесячной разбивке к 2025 году:

|

Месяц начисления зарплаты |

Величина месячной зарплаты |

Заработок с начала года |

Ставка |

Величина изысканного НДФЛ |

|

Январь |

4 400 000 |

4 400 000 |

13% в пределах 2 400 000 р.

|

312 000 |

|

15% к части в пределах 2 000 000 р. (4 400 000 р. – 2 400 000 р.) |

300 000 |

|||

|

Февраль |

4 400 000 |

8 800 000 |

15% к выплате 600 000 р., из совокупного дохода в пределах 5,0 млн. р. |

90 000 |

|

18% к 3 800 000 р. (что превышает 5,0 млн. р.) |

684 000 |

|||

|

Март |

4 400 000 |

13 200 000 |

18% |

792 000 |

|

Апрель |

4 400 000 |

17 600 000 |

18% |

792 000 |

|

Май |

4 400 000 |

22 000 000 |

18% к заработку 2 400 000 р., что в пределах лимита 20,0 млн.р. |

432 000 |

|

20% к сумме 2 000 000 р., что превышает 20,0 млн. р. |

400 000 |

|||

|

Июнь |

4 400 000 |

26 400 000 |

20% |

880 000 |

|

Июль |

4 400 000 |

30 800 000 |

20% |

880 000 |

|

Август |

4 400 000 |

35 200 000 |

20% |

880 000 |

|

Сентябрь |

4 400 000 |

39 600 000 |

20% |

880 000 |

|

Октябрь |

4 400 000 |

44 000 000 |

20% |

880 000 |

|

Ноябрь |

4 400 000 |

48 400 000 |

20% |

880 000 |

|

Декабрь |

4 400 000 |

52 800 000 |

20% к сумме 1 600 000 р., что в пределах ограничителя 50,0 млн.р. с начала календарного года) |

320 000 |

|

22% с суммы 2 800 000 р., что свыше последней ступени в шкале |

616 000 |

|||

|

ИТОГО |

52 800 000 |

52 800 000 |

ХХХ |

10 018 000 |

База №2. Северные надбавки и выплаты СВО

Вторая категория налогооблагаемой базы по подоходному сбору физлиц, имеющих российское фискальное резидентство, включает в себя особые виды доходов. Именно к этим выплатам в 2025 году применяется прежняя модель налогового обременения. Это привычные ставки НДФЛ в 13 и 15 процентов, с ограничительными лимитами, которые действовали и раньше.

Итак, в отдельную облагаемую базу включайте такие категории выплат:

- Надбавка и районный коэффициент за работу в районах Крайнего Севера и приравненных к ним местностях. Простыми словами, это "северные" доплаты к заработной плате. Налог с этих выплат показывайте в 6-НДФЛ.

- Денежное довольствие, выплаченное военнослужащим, прокурорам и прочим физическим лицам за участие в СВО.

- Иные выплаты по законодательству РФ, связанные с участием в СВО либо выполнением задач в период СВО на территориях Украины, ДНР, ЛНР, Запорожской и Херсонской областей.

К таким видам полученных доходов ставки НДФЛ устанавливают в следующем порядке:

|

Сумма дохода |

Ставка и сумма НДФЛ |

Условие |

|

В пределах 5 000 000 рублей |

13 процентов |

Доход исчисляют с начала календарного года, нарастающим итогом. Тариф 13% применяют, пока сумма взысканного налога не превысит 650 000 р. |

|

Свыше 5 000 000 рублей |

15 процентов |

Совокупный доход считают в аналогичном порядке. Ставку 15% применяют, когда НДФЛ удержанный превысит 650,0 тыс. р. |

В данном случае, обратите внимание на два момента.

Во-первых, суммы "северных" доплат придется с 1 января 2025 года учитывать в отдельном порядке. Даже, несмотря на то, что такие категории надбавок входят в состав заработной платы, и регулируются положениями трудового договора и российского законодательства.

Во вторых, перечень участников СВО, а также иных лиц, выплаты которым подлежат обложению НДФЛ в обособленном порядке, поименованы в подпунктах 1–9 пункта 6.1 статьи 210 НК РФ.

Чтобы организовать раздельный учет выплат, Федеральная налоговая служба ввела новые комбинации кодов дохода для данных категорий выплат в пользу физиков с 1 января 20025 года. К примеру, по коду 2005 фиксируйте выплаты за участие в СВО. А по коду 2006 – суммы северных надбавок.

В письме от 28.01.2025 № БС-4-11/739@ ФНС разъяснила, по каким ставкам надо рассчитывать НДФЛ в зависимости от вида выплаты:

— с части выплат, рассчитанной исходя из средней зарплаты, которая относится к северным надбавка, надо платить НДФЛ по двухступенчатой шкале (13% и 15%) — например, при оплате отпуска или командировки;

— с других выплат — по пятиступенчатой (от 13% до 22%).

Подробнее обо всех изменениях по кодам доходов и вычетов в 2025 году читайте в специальном материале от экспертов Системы Главбух:

База №3.Дивиденды и проценты по вкладам

Третья база в фискальном обременении доходов физиков осталась прежней. А вот правила исчисления и удержания подоходного налога для этой группы выплат поменялась.

Итак, в состав доходов, как и раньше, следует учитывать:

- Дивидендные выплаты в пользу участников, акционеров и прочих собственников хозяйствующих бизнес – структур.

- Деньги, что физлица получили за реализацию собственного имущества, имущественных прав, а также долей в этих облагаемых активах. Исключение – ценные бумаги.

- Стоимость имущественных активов, которые физики получили в собственность в результате реализации процедуры дарения.

- Выплаты по операциям с ценными бумагами и прочими финансовым инструментами, в том числе выпускаемым в цифровом формате.

- Проценты по вкладам, сберегательным счетам, депозитам и прочим остаткам денежных средств на счетах, за которые банковские организации начисляют и выплачивают процентные доходы.

- Иные категории выплат, перечисляемых в пользу физиков. Исчерпывающий перечень таких сумм поименован в положениях пункта 6 статьи 20 НК РФ.

Если выплачиваете именно такие виды доходных сумм в пользу физиков (либо выдаете в натуральной форме), то к доходам применяйте стандартные ставки НДФЛ в 13 и 15 процентов, но прогрессивный тариф устанавливайте с учетом нового значения ограничительного лимита. Подробнее о правилах обложения дивидендов и процентов по вкладам в таблице:

|

Сумма дохода |

Ставка и сумма НДФЛ |

Условие |

|

В пределах 2 400 000 рублей |

13 процентов |

Доход исчисляют с начала календарного года, нарастающим итогом. Тариф 13% применяют, пока сумма взысканного налога не превысит 312 000 р. |

|

Свыше 2 400 000 рублей |

15 процентов |

Совокупный доход считают в аналогичном порядке. Ставку 15% применяют, когда НДФЛ удержанный превысит 312,0 тыс. р. |

Важно! Когда доход человека, исчисленный в рамках соответствующей облагаемой базы. превышает очередную ступень в прогрессивной модели обременения, повышенный тариф действует только к сумме превышения. Пересчитывать налог по новой увеличенной ставке с начала года нельзя.

Ставки НДФЛ к доходам нерезидентов и дистанционных работников в 2025 году

Регламент налогообложения выплат в пользу физиков, которые не имеют статус фискального резидента России, в 2025 году значительно изменен. Однако корректировки затронули только основную и самую распространенную часть доходов таких граждан – это выплаты, поступающие за результаты трудовой жизнедеятельности в РФ.

К трудовым доходам нерезидента для исчисления НДФЛ учитывайте такие суммы:

- Заработная плата и прочие выплаты по трудовому договору, заключенного с иностранным сотрудником на патенте.

- Трудовые доходы высококвалифицированного иностранного специалиста.

- Заработок мигрантов, которые имеют официальный статус участника государственной программы по добровольному переселению соотечественников в Россию.

- Вознаграждения иностранцев и граждан России, которые являются членами экипажей судов, плавающих под флагом РФ.

- Облагаемые виды выплат, полученных в рамках осуществления трудовой деятельности физиками, находящимися в статусе беженца.

- Трудовые доходы и вознаграждения дистанционных работников, которые выплачиваются российской организацией или подразделением иностранной компании, зарегистрированные в России.

К перечисленным видам выплат в пользу физика, не имеющего российского фискального резидентства, применяется новая пятиступенчатая прогрессивная модель НДФЛ. Это та же градация лимитов доходов и повышенных ставок, что предусмотрена для обременения основной базы резидентов России по подоходному налогу.

Поэтому, если в 2025 году выплачиваете нерезиденту трудовые доходы, перечисленные выше, облагайте суммы так:

|

Ставка подоходного налога |

Совокупный годовой доход нерезидента, выплаченный в рамках осуществления трудовой деятельности в России |

|

13% |

до 2 400 000 р. |

|

15% |

от 2 400 000 до 5 000 000 р. |

|

18% |

от 5 000 000 до 20 000 000 р. |

|

20% |

от 20 000 000 до 50 000 000 р. |

|

22% |

свыше 50 000 000 р. |

Применение каждой последующей ставки из прогрессивной шкалы не предусматривает пересчет налога, удержанного по меньшей ставке с начала календарного года. Каждый тариф из пяти ступеней применяется к конкретной вилке доходов, и не как иначе.

Обратите внимание, что все остальные ставки, применяемые при обложении доходов нерезидентов России, остались прежними. Посмотреть актуальные значения тарифов НДФЛ 2025 можно в универсальной таблице ниже.

Читайте также: новая форма налогового регистра по НДФЛ

Таблица: ставки НДФЛ в 2025 году: 13%, 15%, 18%, 20%, 22% и другие

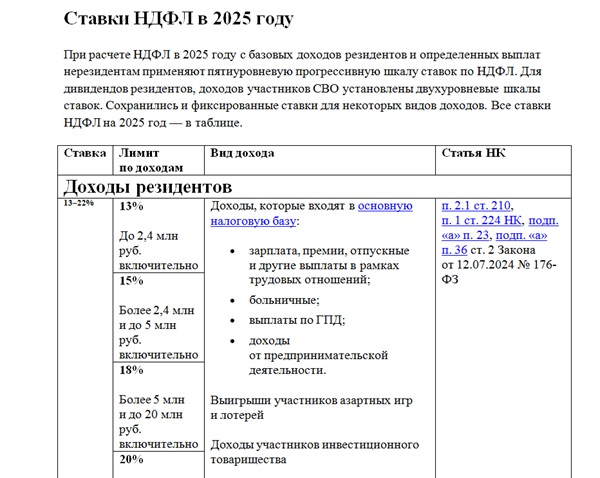

Создали универсальную таблицу с новыми ставками подоходного налога, которые необходимо применять после реформы с 1 января 2025 года. В таблицу добавили новые лимиты в прогрессивных моделях обложения доходов Россиян, а также сгруппировали тарифы по видам выплат в пользу физиков.

Как и прежде, ставка НДФЛ 2025 зависит от статуса физика – плательщика и вида дохода, выплаченная в его пользу. А вот условия определения процентов взыскиваемого налога кардинально изменились – подробности в универсальной таблице: