В соответствии с ПБУ 18/02 ведут учет расчетов по налогу на прибыль организаций. Этих правил должны придерживаться все налогоплательщики. В статье — инструкция по работе с ПБУ 18/02.

- 1. ПБУ 18/02: зачем нужен и кто применяет

- 1.1. Кто может не применять ПБУ 18/02

- 2. ПБУ 18/02: что такое условный доход и расход по налогу на прибыль

- 3. ОНО и ОНА в бухгалтерском учете: ПБУ 18/02

- 4. Текущий налог на прибыль по ПБУ 18/02: варианты расчета

- 5. ПБУ 18/02: отчетность

- 6. Простыми словами о ПБУ 18/02: для чайников

ПБУ 18/02: зачем нужен и кто применяет

Правила налогового и бухгалтерского учета регулируются разными нормативными актами. Для НУ это Налоговый кодекс, а для БУ — положения о бухучете (ПБУ 9/99 «Доходы организации» и 10/99 «Расходы организации»). Из-за этого информация в учетах часто не совпадает.

Некоторые затраты в БУ отражают полностью, а в НУ — в пределах лимита. Есть и такие траты, которые принимают исключительно в бухучете.

Пример

Организация заключила договор ДМС и оплатила его на 120 000 ₽. В бухучете расход принимают полностью, а в налоговом максимум 6% от ФОТ. Если он составил 1 000 000 ₽, можно принять 60 000 ₽ (6% от 1 000 000 ₽).

А также может отличаться время принятия к учету в БУ и НУ.

Пример

Компания приобрела оборудование за 500 000 ₽ 1 марта и ввела в эксплуатацию 15 марта. В БУ амортизация по ОС начинается со следующего месяца. Амортизация, при сроке использования 5 лет, составит 8 333 ₽ в месяц. В БУ траты будут распределять все это время. В налоговом учете 30% от стоимости оборудования учтутся уже в марте, что создает разницу.

В результате расхождений прибыль в декларации одна, а в отчете о финансовых результатах — иная. По ПБУ 18/02 ведут учет расчетов по налогу на прибыль организаций и связывают разницы отдельными проводками.

ПБУ 18/02 «Учет расчетов по ННП» применяют организации на ОСНО, которые уплачивают ННП (п. 1 ПБУ 18/02). О том, что такое ННП, как его считать и отчитываться, рассказали в статье.

Кто может не применять ПБУ 18/02

Не использовать ПБУ 18/02 могут:

- Кредитные организации и предприятия госсектора (п. 1 ПБУ 18/02). Они отражают в бухучете ННП или аванс по данным налоговой отчетности.

- Компании, которые ведут бухгалтерию упрощенно (п. 2 ПБУ 18/02). Это субъекты малого предпринимательства, участники «Сколково» и некоммерческие организации. Они могут применять ПБУ 18/02 или отказаться.

- Предприятия на УСН, АУСН и ЕСХН, потому что не делают расчеты по ННП.

ПБУ 18/02: что такое условный доход и расход по налогу на прибыль

Когда применяется ПБУ, вводят понятия условных расходов и доходов по налогу на прибыль.

Условный расход — прибыль по данным бухучета, умноженная на ставку. Она равна 20%, а с 2025 года увеличится до 25%. Подробнее о грядущих изменениях — в статье.

Условный расход — прибыль по данным бухучета, умноженная на ставку. Она равна 20%, а с 2025 года увеличится до 25%. Подробнее о грядущих изменениях — в статье.

Отражайте проводкой:

Дт 99 Кт 68

Пример

Прибыль ООО составила 1 000 000 ₽. Ставка — 20%.

УРНП = прибыль × ставка

1000000 × 20% = 200 000 ₽.

Дт 99 Кт 68 — 200 000 ₽ — начислен УРНП.

Условный доход — убыток, умноженный на налоговую ставку. Отражайте проводкой:

Условный доход — убыток, умноженный на налоговую ставку. Отражайте проводкой:

Дт 68 Кт 99

Пример

Убыток организации 500 000 ₽. Ставка — 20%.

УДНП = убыток × ставка

500 000 × 20%=100 000 ₽.

Дт 68 Кт 99 — 100 000 ₽ — начислен УДНП.

ОНО и ОНА в бухгалтерском учете: ПБУ 18/02

Разницы бывают временными и постоянными. Первым со временем станут равны нулю, а постоянные никогда не исчезнут.

Так, компания оплатила штраф в размере 200 000 ₽ за нарушение экологических норм. В БУ его учли как расход, а в НУ— нет, разница останется постоянной. Эта же организация приобрела оборудование за 1 000 000 ₽. В бухучете применяют линейный метод амортизации на 5 лет, ежегодно будут списывать 200 000 ₽.

А в НУ применяют ускоренный метод: в первый год амортизируют 400 000 ₽, во второй — 300 000 ₽, а остальную сумму — равными долями в следующие. Общая сумма будет одинаковой, а разницы исчезнут.

ПР возникают, потому что в налоговом учете:

- существуют ограничения на некоторые расходы;

- не получится учитывать расходы на безвозмездную передачу имущества;

- нельзя учитывать конкретные убытки в будущих периодах.

Пример

Организация купила станок за 1 000 000 ₽ и подарила его другой компании. В бухучете операцию отразят как расходы на передачу имущества, но в налоговом их не примут. Возникает ПР.

ВР возникают, потому в БУ и НУ по-разному осуществляют:

- оценку ОС;

- формирование себестоимости продаж;

- учет доходов и расходов, которые связаны с реализацией ОС;

- признание обесценивания вложений, по которым невозможно определить текущую стоимость;

- формирование резервов по сомнительным долгам;

- отражение процентов по кредитам.

Пример

Компания купила здание за 2 000 000 ₽ и амортизирует его. Срок использования — 5 лет:

2 000 000 ₽ ÷ 5 = 400 000 ₽.

В налоговом учете срок полезного использования объекта установлен на 3 года. Амортизация за первый год составит:

2 000 000 ₽ ÷ 3 = 666 667 ₽.

ВР погасится в будущем.

Временные разницы бывают вычитаемые и налогооблагаемые. Так возникают ОНА и ОНО в бухгалтерском учете.

Отложенный налоговый актив (ОНА) — часть отложенного ННП, которая уменьшает налог в дальнейшем. Чтобы его выявить, умножьте вычитаемые разницы на ставку.

Проводка:

Дт 09 Кт 68

Отложенные налоговые обязательства (ОНО) — часть отложенного ННП, которая увеличивает налог в дальнейшем. Чтобы его выявить, умножьте налогооблагаемые разницы на ставку.

Проводка:

Дт 68 Кт 77

Подробнее об отложенном налоге, как его учитывать и заполнять отчет, читайте в статье.

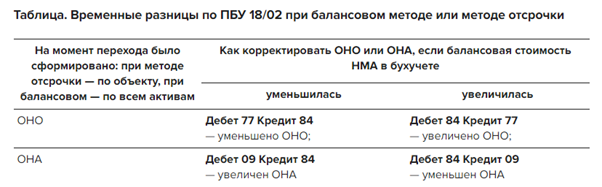

Скачать таблицу с проводками ОНО и ОНА

Текущий налог на прибыль по ПБУ 18/02: варианты расчета

Текущий налог на прибыль — прибыль по данным НУ, которая умножена на налоговую ставку. То есть, цифра к уплате, которую отразите в декларации.

Каждая организация выбирает, как определять величину текущего ННП. Существуют методы отсрочки и балансовый. Решение, какой из них выберете, закрепляйте в учетной политике (п. 22 ПБУ 18/02). В статье рассказали, как считать ННП.

При методе отсрочки разницы между БУ и НУ находите по мере возникновения. Проводки:

Дт 09 Кт 68 — признан ОНА;

Дт 68 Кт 77 — признано ОНО.

При погашении выполняйте обратные записи.

Пример

Организация выдала заем, проценты — 100 000 ₽. В БУ их признают на конец года, когда сумма фактически начислена, а в НУ — по мере поступления. Получается временная разница.

Признание ОНА:

Дт 09 Кт 68 — 20 000 ₽.

Погашение ВР в следующем году:

Дт 68 Кт 09 — 20 000 ₽.

Это нужно, чтобы образовалась корректная сумма ННП, исходя из УРНП (УДНП). Поэтому корректируйте его:

- на ПНР и ПНД;

- на ОНА и ОНО.

Текущий налог определяйте так:

|

ТНП = УРНП – УДНП + ПНР – ПНД + ОНА – ОНО. |

Это не касается ВР по операциям, которые не включают в бухгалтерскую прибыль (убыток), но относят в капитал. К примеру, при дооценке ОС.

При методе отсрочки условный доход и расход корректируйте на ОНО и ОНА и ПНР и ПНД. В результате он будет соответствовать реальному значению.

Балансовый метод проще. Его применяет большинство компаний с 2020 года после введения последней редакции ПБУ 18/02. Информацию бухбаланса соотносят с налоговой стоимостью активов и обязательств.

При балансовом методе ВР отражайте так:

Дт 09 Кт 99 — признан ОНА;

Дт 99 Кт 77 — признано ОНО.

При погашении выполняйте обратные записи.

Пример

Организация произвела выплаты премий работникам на 200 000 ₽. Расход признан в БУ в текущем месяце, а в НУ его учтут в следующем.

Признание ОНА:

Дт 09 Кт 99 — 40 000 ₽.

Признание ОНО:

Дт 99 Кт 77 — 40 000 ₽.

Погашение ОНА:

Дт 68 Кт 09 — 40 000 ₽.

Погашение ОНО:

Дт 77 Кт 68 — 40 000 ₽.

При балансовом методе ТНП определяйте с учетом отложенных активов и обязательств. Они влияют на налог и, соответственно, на чистую прибыль или убыток за период. Для отражения используйте счет 99. Субсчета к счетам 90, 91 и 99 закрывайтк в конце года.

При расчете разниц по балансовому методу по кредиту счета 68 «Расчет ННП» сразу отражается НП, поэтому корректировать ничего не нужно.

ПБУ 18/02: отчетность

Можно отражать в бухбалансе сальдированную сумму ОНА и ОНО, или раздельную.

Скачать образец заполнения бухгалтерского баланса

Сумму ОНА вписывайте в строку 1180 «Отложенные налоговые активы» в составе оборотных активов. ОНО — в раздел долгосрочных обязательств, в строку 1420. Расчеты по ТНП — в 5 раздел краткосрочных обязательств.

Если отражаете ОНА и ОНО подробно, в строку 1180 впишите кредитовое сальдо по счету 77. А в строку 1420 — дебетовое сальдо по счету 09. Если делаете это свернуто, покажите разность этих счетов:

- если сальдо по счету 77 больше сальдо по счету 09, результат указывают по счету 77;

- если наоборот — по счету 09.

ПНД и ПНР в балансе не указывайте.

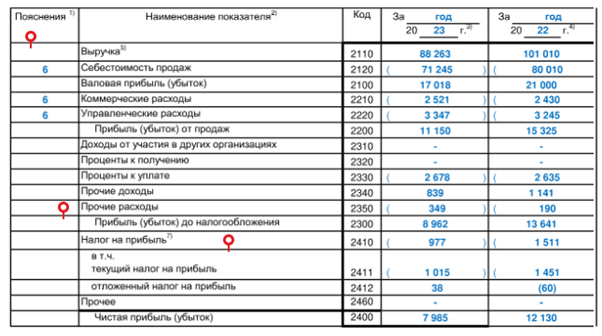

В отчете о финансовых результатах в строке 2410 «Налог на прибыль» внесите сумму отложенного и текущего ННП.

Скачать образец заполнения отчета о финрезультатах

В строке 2411 «Текущий налог на прибыль» отразите прибыль к уплате в казну. В строке 2412 «Отложенный налог на прибыль» — общее изменение ОНА и ОНО.

В пояснениях к документам укажите:

- сумму отложенного налога;

- величины, отражающие связь между УРНП и УДНП и прибылью (убытком);

- другие сведения, которые требуются, чтобы было видно, какие обязательства есть у компании по уплате налогу в этом и следующих кварталах.

Простыми словами о ПБУ 18/02: для чайников

Основы бухгалтерского и налогового учета для чайников простым языком:

- ПБУ 18 02 помогает регулировать учет расчетов по налогу на прибыль.

- Все компании на ОСНО должны применять ПБУ, если платят ННП, кроме кредитных организаций, малых предприятий и некоторых некоммерческих организаций.

- ПБУ 18/02 помогает связать данные БУ и НУ, которые часто различаются.

- Условные доходы и расходы — бухгалтерские записи, которые отражают налоговые обязательства и активы, связанные с прибылью или убытком.

- Различие между разницами: временные исчезнут, а постоянные останутся.

- Текущий налог — бухгалтерская прибыль, которую умножают на ставку. Есть два метода расчета: отсрочки и балансовый.

- Отложенные активы и обязательства:

ОНА — уменьшают будущие налоги (проводка Дт 09 Кт 68).

ОНО — увеличивают налоги (проводка Дт 68 Кт 77).

- В бухгалтерском документах отражают отложенные налоги и текущие обязательства.

- При подготовке отчетности необходимо раскрыть информацию о налогах, чтобы пользователи отчетов понимали финансовое положение компании.

- Все нюансы применения ПБУ рассмотрели в Системе Главбух .