С 1 января 2023 года в состав единого налогового платежа входит более 520 видов фискальных обязательств. Но отдельные налоги и сборы придется платить обособленно – они не входят в ЕНП. Рассказываем, какие налоги входят в ЕНП с 2023 года для юридических лиц и ИП.

💡 По теме Какие налоги входят в ЕНП с 2023 года для юридических лиц и ИП были обновления. В Системе Главбух актуальный на 09.06.2025 путеводитель с четкими алгоритмами действий и разбором ситуаций из практики бухгалтеров. С ним не придется по крупицам собирать информацию из разных источников. Используйте его в работе, чтобы избежать ошибок.

Какие налоги и сборы входят в ЕНП с 2023 года для компаний и предпринимателей

С 1 января 2023 года вся страна перешла на новый и единственный способ расчетов с Федеральной налоговой службой. Теперь платить налоги и страховые взносы следует через единый налоговый платеж. Отказаться от перехода на ЕНП нельзя, он обязателен для всех организаций и ИП, не зависимо от выбранного режима налогообложения в 2023 году (п. 4 ст. 11.3 НК РФ).

Как платить налоги на ЕНП в 2023 году

Каждому плательщику в Федеральном казначействе открыт единый налоговый счет. Именно на него поступают все налоги и взносы через ЕНП. Заполнение отдельных платежных поручений по налогам и страховым взносам с 2023 году не предусмотрено. Всю сумму налоговой задолженности за расчетный период можно внести на ЕНС одним платежом.

Так, на основании пункта 4 статьи 11.3 НК РФ за счет ЕНП нужно уплачивать:

- налоги, например, УСН, НДС, налог на прибыль, транспортный, земельный и имущественный налоги и так далее;

- агентский НДФЛ за работников;

- авансовые платежи по налогам, например, аванс по УСН или аванс по транспортному налогу, если это предусмотрено региональными законами;

- страховые взносы за наемных работников, кроме взносов на травматизм;

- страховые взносы за индивидуального предпринимателя (ИП за себя);

- сборы;

- госпошлину, по который суд выдал исполнительный документ;

- пени, штрафы и проценты по налогам, сборам и страховым взносам.

По выбору налогоплательщика платежи по налогу на профессиональный доход и сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов можно оформлять платежным поручением по ЕНП или отдельной платежкой (п. 1 ст. 58 НК РФ).

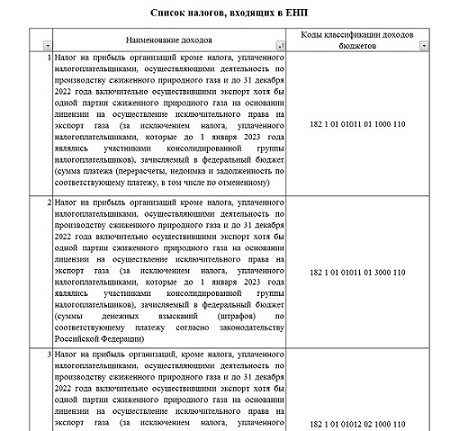

Таблица, какие налоги входят в ЕНП с 2023 года для юридических лиц и ИП

Мы подготовили полный перечень всех видов налогов, сборов, страховых взносов, а также иных фискальных платежей, которые с 2023 года включены в состав единого налогового платежа. Таблица дополнена кодами бюджетной классификации, которые следует использовать при заполнении уведомлений об исчисленных суммах налогов и взносов.

Скачать таблицу

Какие налоги нужно уплачивать отдельно от ЕНП в 2023 году

В новой редакции Налогового кодекса России предусмотрено, что налоги и взносы нужно платить в составе единого налогового платежа. Это условие актуально для всех организаций и предпринимателей, и не зависит от применяемого режима обложения в 2023 году. Это прописано в положениях п. 1 и 6 ст. 11.3, п. 1 и 8 ст. 45, п. 3 ст. 75 НК РФ. Однако из этого правила есть исключения.

Отдельно от единого налогового платежа в 2023 году следует уплачивать:

- авансовые платежи по НДФЛ за патент иностранного работника;

- страховые взносы от несчастных случаев и профзаболеваний, которые следует платить в Социальный фонд России.

Такие исключения регламентированы в п. 2 ст. 11, п. 1 ст. 58 НК РФ, Закон от 24.07.1998 № 125-ФЗ.

Кроме того, российское законодательство устанавливает особые правила в части перечисления государственных пошлин в 2023 году. Так, госпошлину платите в составе единого налогового платежа, только если судебная инстанция выдала официальный исполнительный документ. Если исполнительного документа от суда нет, то государственную пошлину следует перечислить отдельным платежным поручением. Включать такую сумму в ЕНП нельзя (п. 2 ст. 11, п. 1 ст. 58 НК РФ).

Какие налоги можно платить через ЕНП и отдельными платежками в 2023 году

Налоги, сборы и страховые взносы, которые с 2023 года перечисляют в составе единого налогового платежа, можно перечислять в бюджет двумя способами:

- одним платежным поручением по единому налоговому платежу на универсальный код бюджетной классификации;

- отдельными платежными поручения на КБК конкретного налога или взноса, взамен уведомлений об исчисленных суммах обязательств.

Обратите внимание, что направить платежное поручение по налогам или взносам вместо уведомления о начислениях можно только по тем платежам, по которым декларации приходят позже, чем наступает срок уплаты:

- ежемесячные платежи по НДФЛ и страховым взносам;

- авансовые платежи по налогу на имущество, транспортному налогу и земельному налогу;

- авансовые платежи по ЕСХН;

- авансовые платежи по налогу на УСН;

- налогу на прибыль по ставкам, отличным от ставки 20 процентов.

Также по выбору налогоплательщика платежи по налогу на самозанятых (налог на проф. доход) и сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов можно оформлять платежным поручением по ЕНП или отдельной платежкой (п. 1 ст. 58 НК РФ).

Как компаниям и ИП платить налоги в составе ЕНП в 2023 году

Чтобы перечислить налоги и взносы, входящие в состав ЕНП, достаточно заполнить платежное поручение. Это можно сделать не только в своей учетной бухгалтерской программе или просто на рабочем компьютере, а затем отправить в банк. Теперь оплатить ЕНП можно онлайн.

Для онлайн оплаты достаточно войти в личный кабинет налогоплательщика на сайте ФНС, открыть раздел ЕНС, нажать кнопку "Пополнить ЕНС" и выбрать реквизиты расчетного счета, с которого будут списаны деньги на перечисление единого налогового платежа.

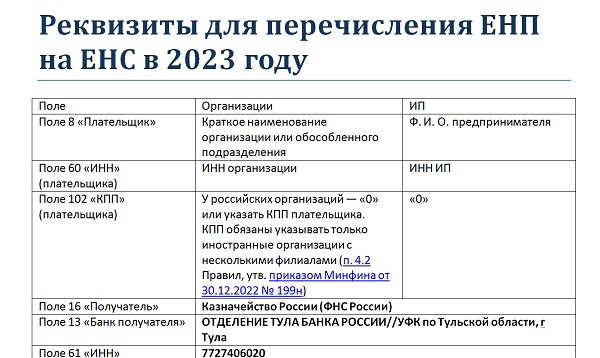

Правила заполнения всех реквизитов платежки по ЕНП с учетом новых правил, утвержденных приказом Минфина от 30.12.2022 года № 199н. Смотрите в таблице, как правильно заполнить реквизиты платежки на перечисление единого налогового платежа на ЕНС в 2023 году.

Скачать реквизиты

Смотрите образцы заполнения платежных поручений на уплату единого налогового платежа в Системе Главбух. Скачайте образцы и используйте в работе, чтобы не допускать ошибок при расчетах с бюджетом.